Торги пятницы украинский фондовый рынок завершил ростом. Индекс UX остановился на отметке 556,59 пунктов, прибавив за сессию +1,81%. За пять рабочих дней показатель отечественного фондового рынка показал условный рост +0,2%. Из корпоративных новостей минувшей недели, следует отметить вышедшее уведомление ПАО «Мотор Сич» (MSICH) о порядке выплаты дивидендов. Так на годовом собрании акционеров компании было принято решение направить на выплату дивидендов 62,3 млн. грн., что на одну простую акцию составляет 30 грн. Датой отсечки в реестр акционеров на право получения дивидендов является 14 апреля 2016 года. Дивиденды будут выплачивать в период с 25 апреля по 24 сентября текущего года. Также отечественным инвесторам следует обратить внимание на то, что согласно постановлению Кабинета Министров Украины от 23.03.2016г. №228 предприятия с долей государства должны будут направить на выплату дивидендов 75% от чистой прибыли, полученной в 2015 году. Из отчитавшихся предприятий с долей государства (смотри «Корпоративная отчетность») прибыль показали только ПАО «Центренерго» (CEEN) – чистая прибыль за 2015 год составила 69,968 млн. грн. и ПАО «Турбоатом» (TATM) – 1,511 млрд. грн. Таким образом «дивидендным инвесторам» в свой портфель, кроме Мотор Сичи, следует включить и акции данных предприятий.

В целом же над украинским фондовым рынком «дамокловым мечем» весит решение группы Метинвест перевести свои предприятия из ПАО в ЧАО (частное акционерное общество), что негативно отражается на котировках акций других эмитентов торгуемых на Украинской Бирже, которые, чуть позже, могут также последовать данному примеру.

Что же касается торгов на российском фондовом рынке, то Индекс ММВБ закрылся на отметке 1856,77 пунктов, показав снижение за пятницу на 0,77%. Негативом для российского фондового бенчмарка стало стремительное падение нефтяных котировок – минимальным значением для нефти Brent была отметка 38,55 долл. Уход нефтяных цен к локальным минимумам привел к ослаблению рубля по отношению к доллару и евро.

Возвращаясь к нефти, следует отметить, что цена на марку Brent второй день подряд находилась ниже психологически важной отметки на уровне 40 долл. за баррель, что вызвано ожиданиями переизбытка сырья на рынке. Кроме того, нервозности рынку добавляют ожидания предстоящей встречи крупных производителей по вопросу о возможной «заморозки» добычи на уровне января. С одной стороны, ожидания принятие решение по ненаращиванию добычи должно поддержать сырьевые площадки, с другой, многие аналитики скептически смотрят на решение о «заморозке» добычи на максимальных уровнях. Также, в пятницу, давление на рынок добавили заявления Саудовской Аравии, которая может согласиться пойти по пути «заморозки» только в случае, если Иран и другие крупные производители присоединятся к соглашению. Однако Иран неоднократно заявлял, что страна намерена выйти на досанкционные уровни – 4 млн. баррелей в день. В данный момент добыча в Иране, по данным ОПЕК, составляет 3,1 млн. баррелей в день.

В случае закрепления цены на нефть ниже 39 долл. за баррель российский фондовый рынок может остаться под давлением «медведей» и продолжить свое снижение на следующей неделе.

Главным событием недели на мировых рынках стало выступление главы ФРС Джанет Йеллен. В ходе выступления она обозначила условия, при которых Фед. Резерв продолжит повышать ставки – это стабилизация мировых экономик, стабилизация цен на сырьевые товары, увеличение вклада рынка недвижимости в ВВП США и отсутствие тренда на укрепление доллара США. А повышение ставки сейчас как раз сделает некоторые из этих условий невыполнимыми. Рынок воспринял эти заявления как позитивный сигнал, что локально поддержало спрос на рисковые активы.

Индекс UX – техническая картина:

Что же касается технической картины по индексу УБ, то, как видно из дневного графика «медведи» продолжают гнуть свою линию. Загнав в конце марта Индекс назад в январский нисходящий канал, из которого показатель отечественного фондового рынка с таким трудом выбрался в феврале. В пятницу Индекс оттестировал верхнюю границу обозначенного на графике канала. Пробой данной линии сопротивления откроет путь для дальнейшего коррекционного движения вверх, вплоть до горизонтального уровня, проходящего сквозь отметку 600 п. Ближайшей же поддержкой на текущий момент выступает нижняя граница нисходящего канала, которая проходит через отметку 500 пунктов по Индексу УБ. Весомый же уровень поддержки по Индексу находится на отметке 450 пунктов.

Фьючерсный контракт на Индекс UX:

Июньский фьючерсный контракт на Индекс УБ (UX-6.16) закончил торги на отметке 565,8 п. За неделю фьючерс снизился на 1,6%. Спрэд между Индексом УБ и текущим фьючерсом на него под конец торговой недели составил +9,21 пунктов.

Как видно из графика, фьючерс на индекс пробил, сформировал некий «воздушный» уровень в районе отметки 535,5 п. По сути, всю неделю инструмент торговался в боковике. Ближайшим весомым сопротивлением для данного фьючерса является отметка 600 пунктов, от которой состоялось очередное резкое падение его котировок. Также спекулянтам стоит обратить внимание на то, что открытый интерес (ОИ), при недельной боковой динамике, вырос, а это говорит о возможном дальнейшем продолжении негативного тренда в котировках данного фьючерса.

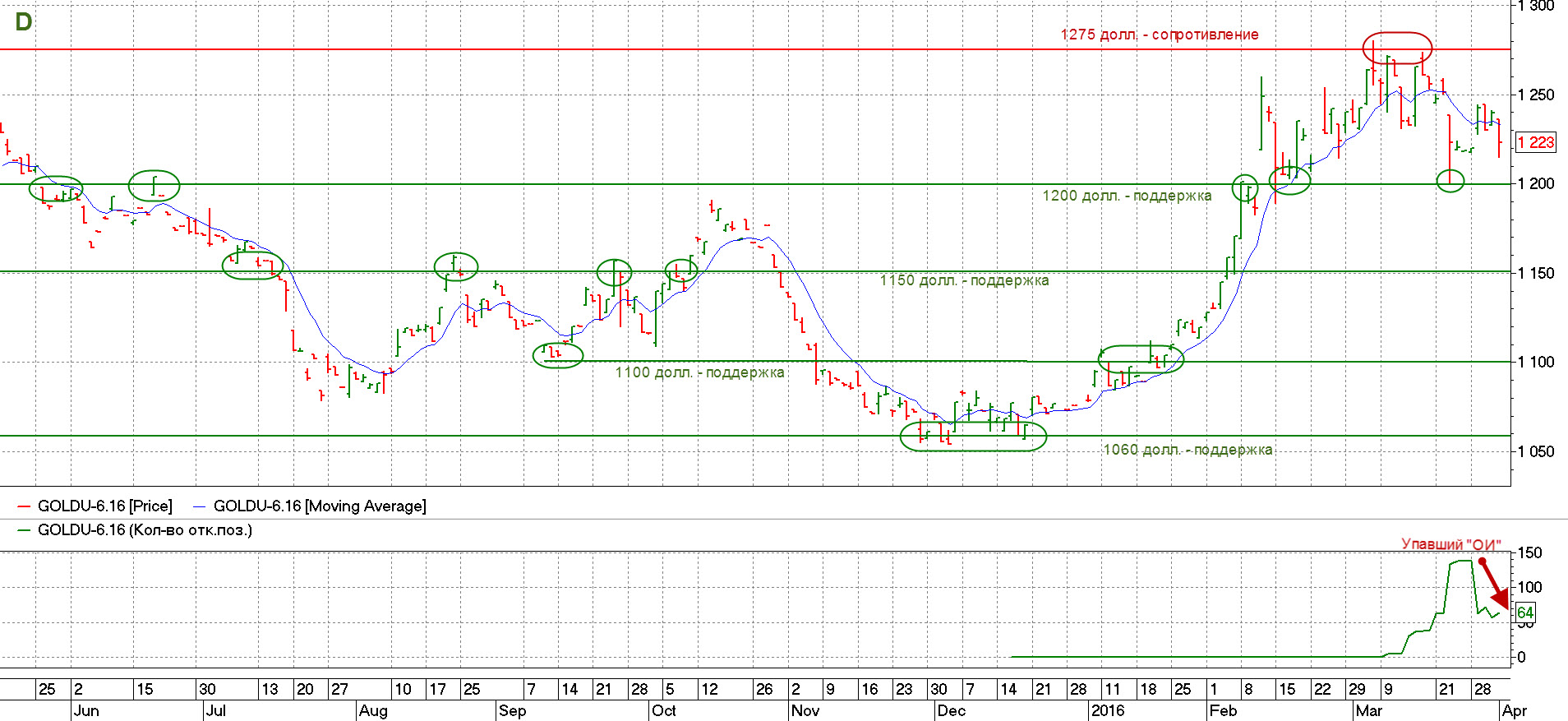

Фьючерсный контракт на цену одной тройской унции аффинированного золота:

Отечественный фьючерсный контракт на цену одной тройской унции аффинированного золота (GOLDU-6.16) завершил неделю на отметке 1223 долл. за унцию. За пять торговых сессий фьючерс показал не значительную отрицательную доходность около 0,4%.

С точки зрения технического анализа по отечественному фьючерсу на золото, как видно из дневного графика, ближайший уровень сопротивления находиться на отметке 1275 долл. Ближайший уровень поддержки, проходит сквозь отметку 1200 долл. за тройскую унцию. Золото по прежнему сохраняет «бычий» тренд начавшийся в начале текущего года, из-за беспокойства инвесторов относительно состояния мировой экономики и финансовых рынков. Вложения в крупнейший мировой золотой биржевой фонд SPDR Gold Shares достигли максимального значения с декабря 2013 года. Монетный двор Австрии Muenze Oesterreich AG отмечает повышение спроса на золото и золотые монеты в условиях отрицательных процентных ставок в еврозоне.

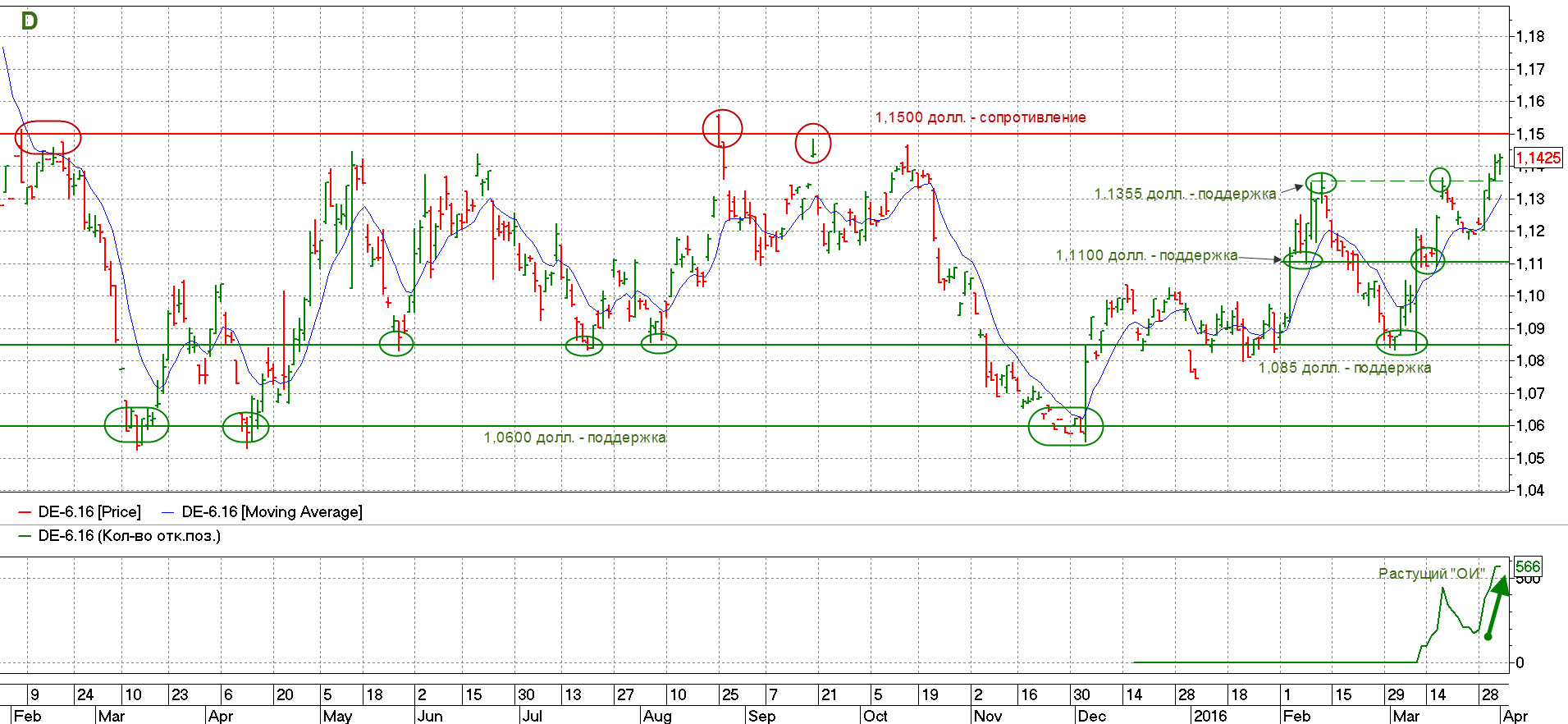

Фьючерсный контракт на курс евро — доллар США:

Отечественный июньский фьючерсный контракт на курс евро-долл. США (DE-6.16) закончил торговую неделю на отметке 1,1425 долл. По результатам же пятидневной динамики фьючерс показал рост порядка 1,6%. На рынке форекс базовый актив фьючерса – валютная пара EUR/USD, закрылся на отметке 1,1389 долл.

Техническая картина по украинскому евро-долларовому фьючерсу изображенная на дневном графике показывает, что ближайшим уровнем сопротивления на данный момент выступает довольно сильная отметка 1,1500 долл., а ближайшим уровнем поддержки – отметка 1,1355 долл. При подходе к обозначенному уровню сопротивления, спекулянтам следует присмотреться к открытию «коротких» позиций по евро-долларовому фьючерсу — при условии удержания данной линии «медведями».

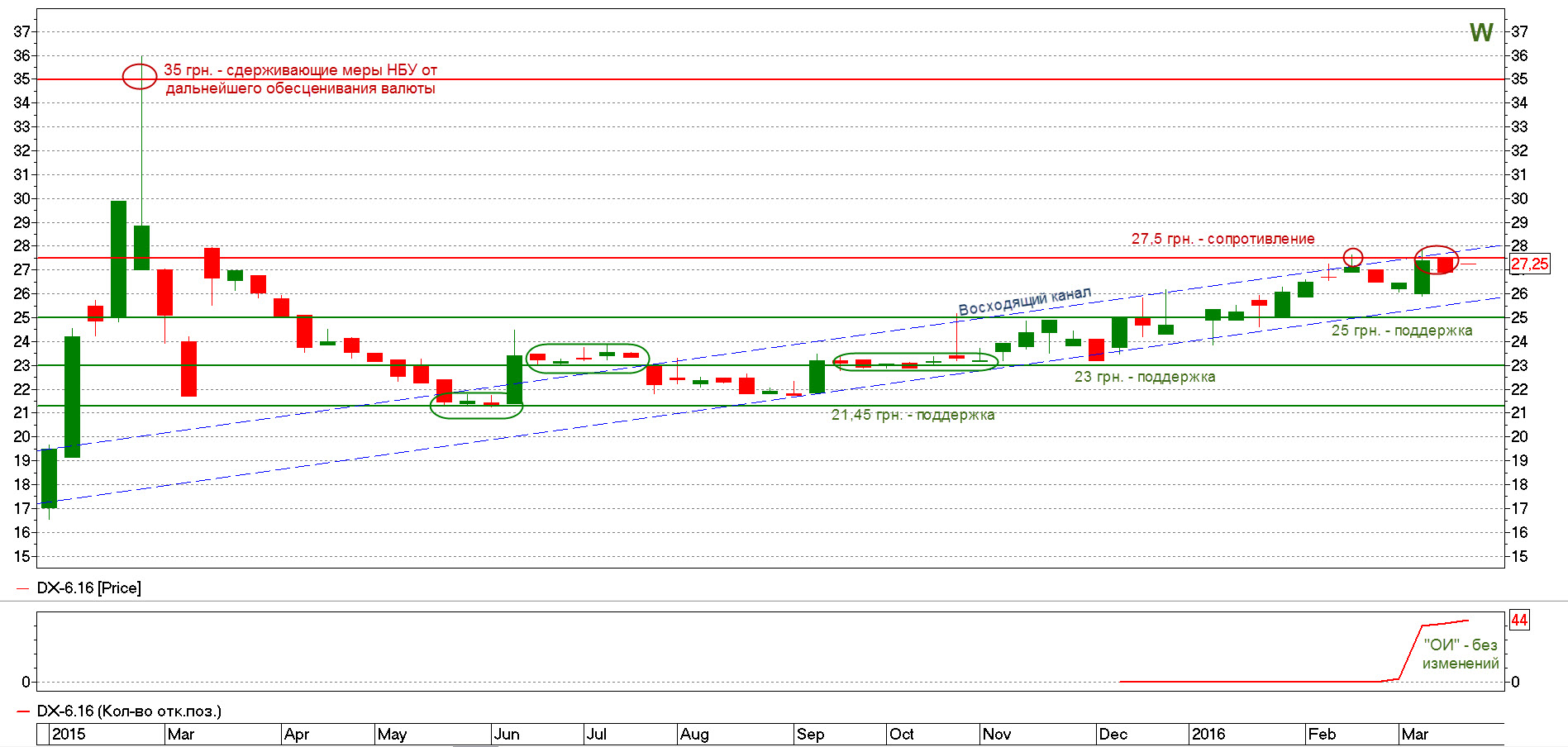

Фьючерсный контракт на курс доллар США — украинская гривна:

Июньский фьючерсный контракт на курс доллар США-украинская гривна (DX-6.16) закончил рабочую неделю на отметке 27,25 грн. За пять торговых сессий фьючерс снизился в цене на 2,5%. В тоже время средневзвешенный курс на межбанковском валютном рынке Украины, закрыл неделю на отметке 26,1085 грн. за доллар США, показав укрепления национальной валюты относительно предыдущего дня закрытия межбанка на 11 копеек.

С технической же точки зрения фьючерс на курс доллар-гривна, торгуется без особых изменений – согласно недельному графику котировки находятся в восходящем торговом канале. Сопротивлением на данном этапе выступает отметка 27,5 грн., которая совпадает с верхней границей обозначенного на рисунке торгового канала. В связи с нежеланием «медведей» отпускать фьючерс дальше, вполне вероятен сценарий дальнейшего снижения котировок и сокращения спреда между фьючерсом и курсом доллара на межбанке.

Днепр, ул. Шевченко 10

Днепр, ул. Шевченко 10